El trading es un deporte de riesgo, y como en todas las actividades peligrosas, existen enemigos a los que deberemos enfrentarnos para salir airosos de nuestras andanzas en los mercados.

El trading es un deporte de riesgo, y como en todas las actividades peligrosas, existen enemigos a los que deberemos enfrentarnos para salir airosos de nuestras andanzas en los mercados.

La comisión

Que nos cobra el bróker por operar con ellos, por su preciado apalancamiento y por usar su plataforma de trading / entorno gráfico.

Dependiendo del la empresa/entidad con la que trabajemos, el tipo de trading que hagamos (intradÃa, semanalâ¦etc) y el mercado en el que operemos pueden cobrarnos mucho dinero.

Esto lo hacen de varias formas. Habitualmente se cobran mediante una horquilla de precios (sobre la diferencia entre precio de compra y precio de venta) o mediante una comisión porcentual o fija en relación al mercado y contratos que usemos.

El cobro mediante horquilla es la manera más subliminal, a los ojos de un trader âde andar por casaâ, de pagar comisiones. Es una âmuerte agradableâ puesto que uno no se percata de lo que está pagando. El dinero se difumina sobre los movimientos del mercado durante la operación. Esta comisión se extrae (habitualmente) en dos partes: una parte en el momento de abrir una posición y la otra en el momento de cerrarla (es inevitable tener que cerrar una posición previamente abierta) y es un dinero prácticamente imperceptible a los ojos del trader âmanualâ o de batalla, siempre y cuando no sea una porción grande (muchos puntos/pipos) sobre la volatilidad del subyacente (vamos, que no sea una comisión abusiva).

Si te cobran mediante un porcentaje sobre lo que contratas o te cobran un importe fijo, entonces si que te percatas claramente de lo que pagas pues es un dinero âque se veâ. Esto suele confundir bastante a la hora de decidir la elección entre un bróker y otro, puesto que aunque no lo parezca, puede ser más rentable una comisión fija que una cobrada por horquilla.

La volatilidad

Los vaivenes de los precios de un mercado puede jugarnos malas pasadas. Hay que pensar que operando con CFDs la volatilidad nos hará saltar los stops y acabar con nuestro margen disponible (nos obligarán a cerrar una posición por falta de saldo).

Antes de entrar en un mercado debemos diferenciar claramente las vibraciones, las correcciones y las tendencias. En las operativas, siempre deberemos cubrir perfectamente las vibraciones, y tener muy en cuenta las correcciones para colocar correctamente los stop-loss.

Nuestros miedos

Nuestros temores, la angustia de perder el dinero, la aprensión a cometer un error, a que el mercado se dé la vuelta, a que no recuperemos lo perdido⦠Este desagradable sentimiento que todos (aunque algunos lo nieguen) tenemos, ese suele ser generalmente nuestro mayor enemigo. Si fuéramos frÃos como el acero, si nuestra actitud fuera similar a la de un robot, automática, sin sentimientos, sin dudas⦠nos irÃa mucho mejor en nuestras operaciones de trading. De ahà que siempre se ha dicho que para hacer este tipo de actividades, hay que tener mucha âsangre frÃaâ.

La avaricia

â¦Rompe el saco. En realidad no hay mucho más que explicar, si esperamos demasiado subidos al caballo de una tendencia ganadora, puede ser que sin darnos cuenta acabemos en el suelo con los bolsillos del revés.

La culpa

Ese sentimiento de malestar por haber perdido, ese vacÃo, ese dolor de las cervicales que aparece cuando, dejándonos llevar por la emoción comprobamos que hemos perdido en pocas horas miles de euros⦠Dinero con el que ya no podemos contar, que se ha esfumado asÃ, visto y no visto. Este desasosiego nos llevará a intentar recuperar el estatus que tenÃamos en el momento anterior al estropicio. Nos negamos a aceptar nuestra mala suerte, o simplemente nuestra necedad al operar de manera incorrecta. Y por eso intentamos corregirlo, apostando más fuerte, de manera precipitada, lo que nos llevará a la mayor de las desdichas.

La impaciencia

La impaciencia

Según el dinamismo del mercado en el que nos movamos, podemos llegar a perder los dedos (de tanto mordernos las uñas) por la desesperación derivada de la lentitud en la que se mueven los precios, sobre todo en determinadas franjas horarias.

En estos casos debemos recordar siempre que las cosas ocurren cuando ocurren y no cuando nosotros lo deseamos. Hay que armarse de paciencia y si, una operación se ha alargado excesivamente adentrándose en estas tortugueras zonas horarias, busca un entretenimiento que no te aleje de la pantalla o coloca un avisador (alarma) en tu plataforma para que te avise cuando se dé algún cambio o evento importante.

La precipitación

Recuerda, los mercados estaban ahà antes de que llegaras y seguirán ahà cuando tu ya no estés. Nunca abras una posición de manera precipitada al creer que el precio está a punto de moverse en una dirección determinada o por pensar que ahora mismo la cotización está âa punto de carameloâ porque va a avanzar en el sentido que tu crees. Lo más probable es que cometas un error, olvides algún detalle y finalmente te arrepientas de haber sido tan impulsivo.

No te apures si no te subes a ese tren, ya saldrá otro, trenes hay a todas horas.

Para obtener beneficios en este mundo debes siempre seguir tu operativa de manera sistemática, con precisión. Nunca te muevas por impulsos. Actúa siempre respetando las normas que la estrategia te impone, siendo lo más minucioso posible en todos los detalles.

El instinto de conservación

Después de haber perdido dinero varias veces haciendo trading, también nos inunda un profundo sentimiento de estupidez. Nos miramos al espejo y nos vemos a nosotros mismos con cara de tontos pensando âsoy un primo, tenÃa que haber cerrado cuando lo penséâ.

Este sentimiento nos lleva a tomar la filosofÃa plasmada fielmente en aquel refrán ⦠âmás vale pájaro en mano que ciento volandoâ.

Eso es un error. Actuando asà obtendremos un balance final negativo pues habremos asegurado pequeñas ganancias para cubrir grandes pérdidas.

NO debemos tomar la decisión de cerrar una posición cuando ya está abierta. Esa decisión hay que determinarla antes de abrir la posición y ejecutarla de manera exacta tal y como la hemos planeado.

El apalancamiento

El concepto de apalancamiento en este mundillo se refiere a la capacidad de operar que te ofrece tu bróker (por lo general una entidad bancaria) con más contratos de lo que podrÃamos permitirnos si usáramos solamente nuestro dinero.

Habitualmente este apalancamiento es ofrecido por los brókers que trabajan con CFDs, en activos como Ãndices, forex, oroâ¦etc

Es un arma de doble filo, pues aunque generalmente se dice que el apalancamiento puede reportar grandes ganancias (o grandes pérdidas), suele omitirse el detalle de que se requiere mantener un mÃnimo de saldo como garantÃa del dinero que te prestan. Esto te obligará a seguir ciertas normas, costumbres o precauciones a la hora de operar que no tendrÃas que asumir, por ejemplo, comprando y vendiendo acciones reales directamente en el mercado continuo.

Si trabajas âapalancadoâ y tienes un saldo justito, para mantener las posiciones abiertas (y evitar que te las cierre el bróker por falta de saldo) deberás tener muy en cuenta el número de aperturas, los contratos y las perspectivas, calculando de manera precisa la distancia de los stops y de los lÃmites.

El bróker

Además de las comisiones y el apalancamiento, en ocasiones el bróker impone ciertas normas que pueden fastidiar más de una operativa de trading.

Según el bróker con el que trabajemos y dependiendo de ciertos factores relativos al trading que deseemos hacer (como el mercado en el que operar, la franja horaria, el número de contratos⦠etc) podemos tener algunos problemas para operar con comodidad.

El bróker puede imponernos una comisión distinta (en horquilla, porcentaje o importe fijo). También puede imponernos una distancia mÃnima para colocar nuestro stop-loss o nuestro lÃmite.

En un cierre el bróker puede atribuir un âslippageâ (diferencia entre el precio real del mercado y el que podemos estar visualizando en ese mismo instante en la plataforma con la que tradeamos) que puede echar al traste nuestras expectativas.

Una compra o venta de acciones âa precio de mercadoâ puede sorprendernos de manera desafortunada al comprobar que la operación se ha realizado en 2 negociaciones por falta temporal de liquidez en el mercado. Lo que nos lleva a asumir peores condiciones en el valor de dichas acciones y quizás, duplicar la comisión del bróker.

La solvencia económica

Al igual que en los casinos, una vez se nos acabe el dinero, ya no podremos operar. Debemos ser muy conscientes del dinero que vamos a utilizar para disfrutar de este deporte de riesgo.

En todos los casos se aconseja seguir una buena gestión monetaria del dinero que disponemos. Si no eres millonario te aconsejo diversificar las inversiones de la manera más heterogénea posible (depósitos, renta fija, acciones,â¦etc) dedicando a la práctica del trading menos de un 20% de tus ahorros, cuando te demuestres a ti mismo que dominas la técnica ya ampliarás tus horizontes.

Los descuidos

Jamás trabajes sin fijar los stop-loss, por mucha prisa que quieras darte en operar, nunca dejes abierta una posición sin haber situado su correspondiente stop, sea en el punto que sea. Por supuesto JAMÃS abandones tu plataforma de trading sin todas las operaciones aseguradas con su correspondiente stop-loss⦠serÃa una locura!!!

Si tienes que ausentarte forzosamente recuerda siempre situar un punto lÃmite de cierre en ganancias (take-profit). Si no lo haces puede ser que en un momento dado de tu ausencia la cotización se coloque en puntos muy golosos, pero al no haber nadie que cierre la posición, al volver puedes encontrarte un panorama de pérdidas.

Recuerda siempre eliminar las ordenes de apertura (no ejecutadas) que tengas pendientes una vez hayas terminado la operativa, podrÃa ser que se ejecutaran cuando tu no estás delante haciéndote perder mucho dinero.

La vida misma

Si estás haciendo trading intradÃa, debes ser muy consciente de la importancia de la actividad que desempeñas. Recuerda que estás jugándote tu dinero, no son números que se mueven, no es un simulador ni un juego de ordenador. Es dinero que sale de tu cuenta, dinero que ya no volverá.

Un retortijón de tripas, una llamada de un amigo, una visita inesperada, una chiste de la secretaria, una trastada del gato, un recado pendiente ⦠cualquier cosa que distraiga tu atención sobre la operativa puede hacer que pierdas mucho dinero. Si por un casual alguna circunstancia te fuerza a irte y abandonar la plataforma de trading , intenta cerrar las posiciones abiertas si estás en ganancias. Si no lo estás sitúa los stops y los lÃmites lo más cerca posible de la cotización actual para que si va bien ganes algo y en el peor de los casos no pierdas mucho.

Rafa.

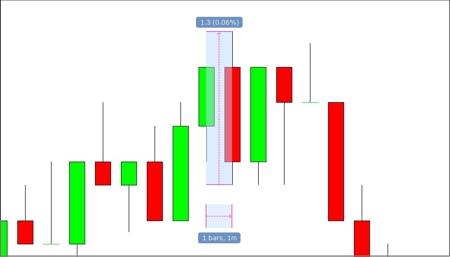

Derivado de mi investigación sobre las proyecciones móviles ahora os presento el RJT Gliders (planeadores).

Derivado de mi investigación sobre las proyecciones móviles ahora os presento el RJT Gliders (planeadores). Derivado de mi investigación sobre las proyecciones móviles (de la cual diseñé el indicador RJT Matches ) ahora os presento el RJT Comets.

Derivado de mi investigación sobre las proyecciones móviles (de la cual diseñé el indicador RJT Matches ) ahora os presento el RJT Comets.

El trading es un deporte de riesgo, y como en todas las actividades peligrosas, existen enemigos a los que deberemos enfrentarnos para salir airosos de nuestras andanzas en los mercados.

El trading es un deporte de riesgo, y como en todas las actividades peligrosas, existen enemigos a los que deberemos enfrentarnos para salir airosos de nuestras andanzas en los mercados. La impaciencia

La impaciencia «No more», «Beat the Banker».

«No more», «Beat the Banker».

Cuando entramos en los mercados con la intención de obtener un beneficio con la caÃda de un activo, se dice que operaremos «en corto».

Cuando entramos en los mercados con la intención de obtener un beneficio con la caÃda de un activo, se dice que operaremos «en corto».